要知道这PTA可是带着近8倍杠杆的啊!区间涨幅40%就意味着在杠杆端超过8倍涨幅。

当然,PTA暴涨后随即大跌,这过山车行情的背后是否还有其他故事,各位看官们自行判断。

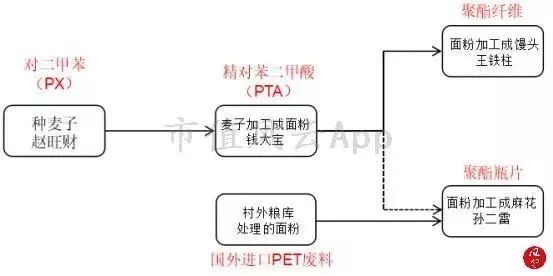

而PTA的行情就类似于这面粉的行情。

涨价的故事

故事讲完了,相信各位看官都看明白了,那接下来就聊聊PTA的供销格局。

高鸿业老师(自行搜索)告诉过我们商品的价格波动由供销双方相互作用决定,PTA自然也遵循这一规律。

(一)PTA的上游PX产能格局

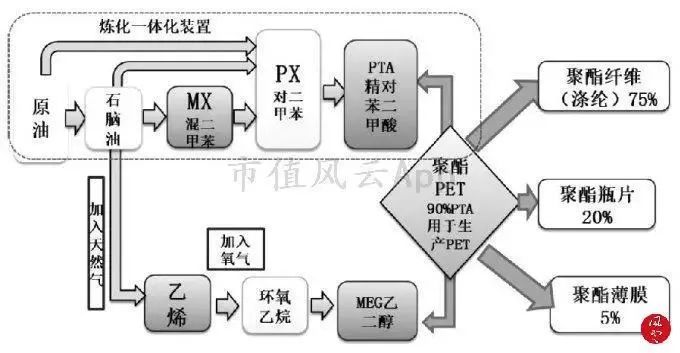

PX,化学名称对二甲苯,原油的下游产品,是PTA的主要原料。以PX为原料,醋酸为溶剂,在催化剂的作用下经空气氧化,生成粗对苯二甲酸。然后对粗对苯二甲酸进行加氢精制,去除杂质,再经结晶、分离、干燥,制得精对苯二甲酸(PTA)。目前98%的PX用来生产PTA,少量用来生产对苯二甲酸二甲酯(DMT)。

PX即二甲苯的产量是反映一个国家化工水平的标志性产品。PX可以简单的理解为它是代替棉花,相当于我们用的合成纤维代替我们的自然纤维。中国是一个纺织品大国,PX是作为替代棉花的主要的纺织服装原料。

从2017年全球PX的需求分布来看,亚洲PX的需求占据较大比重,2017年,亚洲PX需求占全球总需求的84%,仅我国的需求就占56%。全球PX需求主要集中在中国、东南亚与南亚、东北亚和北美地区,上述四个地区的PX消费量约占世界总量的92.5%。

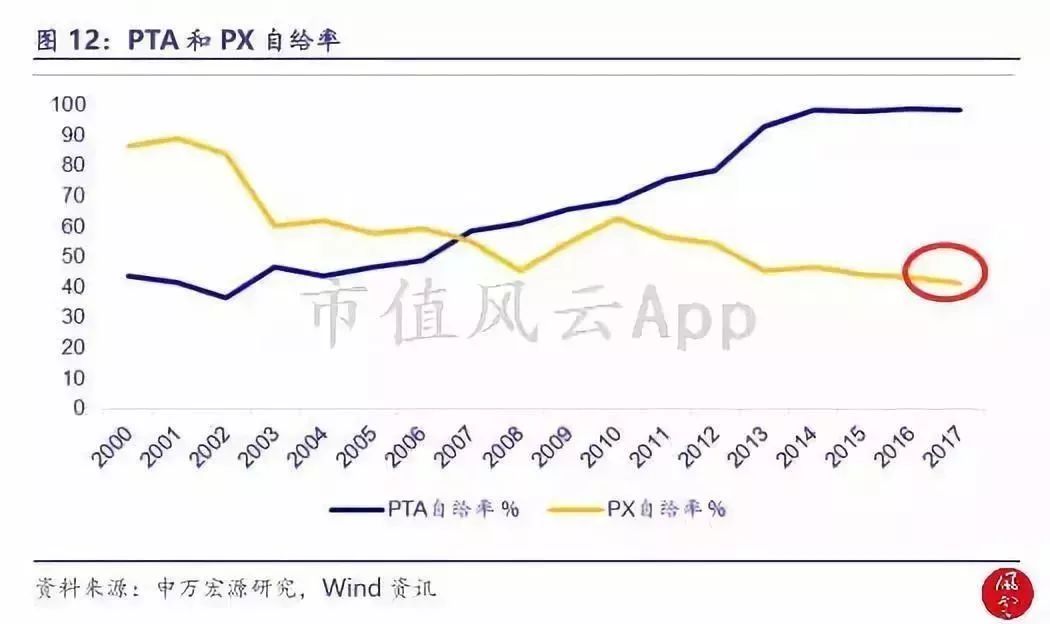

近几年,随着亚洲地区尤其是中国PTA规模的迅速提升,全球PTA生产及消费向该地区集中,同样也引导着PX的消费及贸易向该地区集中,中国PX产能占全球的23.6%,而需求占全球的56.4%,并还将保持增长的势头。这也就导致了我国目前PX的自给率不到50%,2017年45%左右,2018年48%左右。

PX、PTA自给率变动情况见下图:

每生产1吨PTA需要消耗约0.655吨PX,在PTA的生产成本中PX占比在85%-90%左右。2017年年底,中国PX名义产能1439万吨左右,实际产能不到1019万吨,而对PX的需求量为2258万吨,供需缺口达1239万吨,自给率45%。未来几年PX供需预测数据见下表:

(来源:PTA的2016年开工率66%,2017年开工率68%;其他数据来源中纤网,国金证券研究所等,PX新增产能只统计确定性高的产能,2019年后PX产量中包括文莱项目的名义150万吨,特别说明:本统计数据或与其他机构发布数据存在一定出入。)

根据现有规划,2020年较2018年底,我国新增PX产能2020万吨/年左右,复产PX产能160万吨,合计2180万吨,PX自给率有望达到90%以上,届时将大幅提升PX的自给率,降低进口依赖,进而使得产业链的利润向中下游转移。

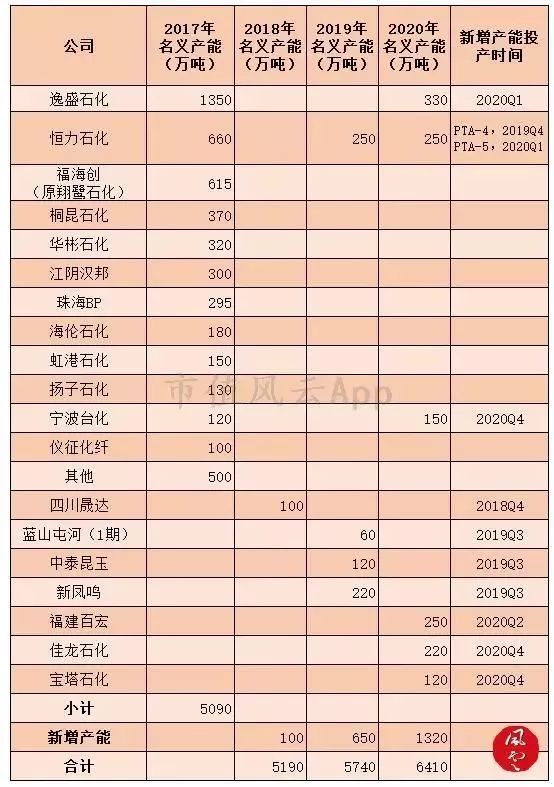

(二)PTA的国内供给格局

2017年底我国PTA的名义产能约5090万吨,行业前七名及产能分别为逸盛1350万吨,恒力石化660万吨,福海创(原翔鹭石化)615万吨,桐昆石化370万吨,华彬石化320万吨,江阴汉邦300万吨,珠海BP295万吨,合计3910万吨,占全行业产能的76.82%。因此,PTA与此前分析的TDI类似,都是属于集中度高的行业。

企业产能及未来新增产能见下表:

(来源:市场公开信息,统计或有遗漏)

根据我们对目前PTA产能及新增产能的整理,预计2019年我国PTA名义产能将达到6040万吨;预计2020年我国PTA产能达7210万吨。

考虑生产企业的检修以及环保限产等情况,全年开工率大概在70-78%。因此,2019年的实际产能应该在4228-4711万吨区间,2020年实际产能应该在5047-5624万吨区间。

(三)PTA的需求变动

PTA的主要需求是涤纶(聚酯纤维),约占到PTA总需求的75%,其次是聚酯瓶片约占到20%,这个产业链流程图如下:

因此,分析PTA的需求主要从涤纶和聚酯瓶片的产能入手。

一般而言,原材料PTA和MEG(乙二醇)合计占涤纶生产成本的80%左右,一般来说,1吨的涤纶需要0.86吨PTA和0.34吨MEG。

涤纶产能温和释放,PTA供需保持基本平衡。

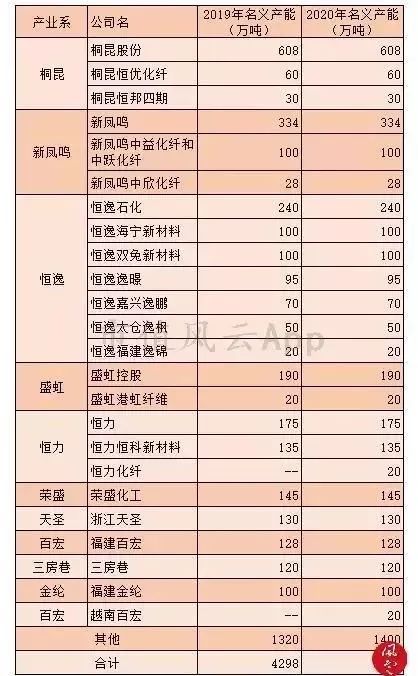

经统计公开市场数据,预计2019年、2020年涤纶的名义产能分别是4298万吨左右、4418万吨左右,见下表:

(来源:市场公开信息,统计或有遗漏)

在涤纶的产能中,桐昆、新凤鸣、恒逸、盛虹、恒力为前五大生产商,2019/2020年的产能约国内总产能的54%左右。

通过测算下游的涤纶产能进而推算未来两年PTA-涤纶的或供需维持基本平衡的状态,见下表:

(来源:公开市场数据,PTA有90%用于生产PET,PET产能中有75%用于生产涤纶,本测算数据或与部分机构有出入。)

从测算看,未来两年PTA-涤纶的供需将保持基本平衡,势必对PTA新增产能及利润带来一定冲击。

受出口贸易复杂局势的影响,未来一段时期内纺织服装出口大幅增加的可能性不大,因此,对涤纶的需求大增的可能性也不大。

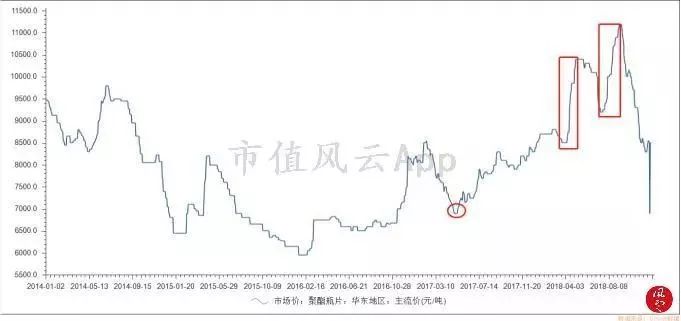

2017年5月份聚酯瓶片的价格创下2年的低点7100元/吨后,随即一路震荡上涨,2018年4月从8500元/吨在半个月内飙涨到9500元/吨(4月27日),涨幅超过15%,随后在9月10日又一度上涨到11200元/吨。

连续两轮快速的上涨主要原因是我国在2017年底正式实施洋垃圾禁入,导致今年以来再生聚酯进口量暴跌,使得以其为原材料的聚酯瓶片库存见底,又叠加下游饮料旺季到来、聚酯瓶片需求大增。

2017年7月27日,国务院办公厅发布《禁止洋垃圾入境推进固体废物进口管理制度改革实施方案》,其中跟塑料行业相关的部分是:在2017年7月底前,调整进口固体废物管理目录;2017年年底前,禁止进口生活来源废塑料。根据海关数据,2017年,国内进口PET废料220万吨,占到PET表观消费量的6%,禁令实施后直接拉动原生聚酯的需求。

产业链价差

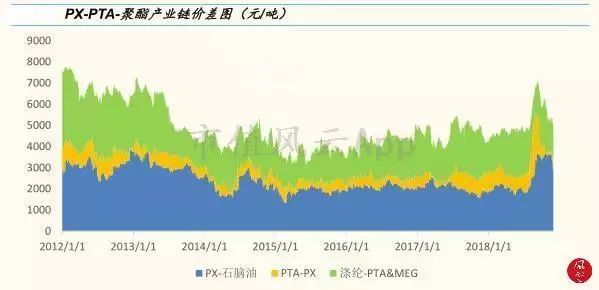

通过以上分析,不难发现“PX-PTA”行业仍然属于景气度较高的行业。“PTA-聚酯”未来两年内处于供需基本平衡或略有过剩状态,PX处于自给率快速提升阶段。而在此之前PX严重依赖进口,使得下游的PTA企业议价能力较弱,这也导致了PTA、PET、涤纶以及纺织服装企业的原材料成本较高。

可以预见,未来两年PTA-聚酯上下游的成本仍然是由上游PX决定,因此,PX产能没有出现大幅释放的情况下,PTA的价格大幅低于最近5年的平均水平可能性不大。

对比石脑油-PX-PTA-聚酯不同阶段的价差,不难发现目前聚酯产业链的主要利润都集中在石脑油-PX端,其价差远远高于PX-PTA和PTA-聚酯的加工价差之和。PX-PTA-聚酯产业链的价差图如下:

(来源:Wind,备注,PX价差=1吨PX价格-1吨石脑油价格,PTA价差=1吨PTA价格-0.66吨PX价格,聚酯价差=1吨POY价格-0.855吨PTA价格-0.355MEG价格)

目前PX的50%以上需求依靠进口,使得产业链中的大部分利润被国外炼化企业拿走。随着PX产能的投放,自给率的快速提升,PX利润将向下游PTA转移,产业链利润分配趋于更加合理、平均,石脑油-PX端畸高的价差将会收窄,对PTA主要生产企业形成利好。

国内自给PX替代进口,将帮助PTA生产厂家节省下PX进口关税(2%)和到岸运输费(约20美元/吨),节约成本超过300元/吨。同时产能的激增会使得PX生产企业的竞争加剧,下游PTA生产厂的商议价能力提升。

当然,未来能够从中分享产业链内更多利润的应该是“石脑油-PX-PTA-聚酯”全产业链一体化的大型企业。

随着环保督查和监管的深入,今后化工、有色等高污染、高能耗行业的兼并重组、中小型企业彻底退出,使得行业集中度不断提升,由此带来的是大型企业规模效应和盈利改善。PTA上下游产业将作为重要化工行业已经开启了集中度提升模式,相关龙头企的业绩提升明显。

PTA是重要的大宗有机原料之一,广泛用于与化学纤维、轻工、电子、建筑等国民经济的各个方面。PTA期货于2006年12月18日上市交易,是国内较早的期货品种,其重要性和应用的广泛性可见一斑。

影响PTA价格波动的因素较多,本文简要地从上下游产能情况做了分析,但其影响因素还包括环保督查、安全生产事件、石油价格波动、纺织服饰市场需求变动、棉花价格变动等等。我们后期将通过市值风云吾股大数据平台建立相关模型,对PTA的价格变动进行监测,当模型中的相关因子(影响因素)发生变化进而对上市公司业绩产生明显影响时,及时预警。(来源:市值风云,内容有删减)