“17紫光PPN005”当前余额13亿元,票息5.6%,期限为3年,应于今年11月15日到期兑付本息13.7亿元,因周末假期顺延至16日。紫光集团旗下多只债券被上交所多次临停,甚至风险波及到母公司清华控股。中诚信国际将紫光集团主体和相关债项信用等级由AAA调降至AA,并继续列入可能降级的观察名单。

大量国企、龙头企业债券违约,超1200亿

除了知名校企紫光集团外,近期信用债市场的集中违约事件不断,天齐锂业、华晨汽车、永煤集团等多个国企、校企以及众多信用评级为最高等级的AAA“巨头”们转瞬跌落,持续冲击市场。

11月17日,东旭光电30亿中期票据违约。公告称,由于公司流动性紧张等原因,致使应于2020年11月17日兑付利息款项的2016年度第一期中期票据(品种一)“16东旭光电MTN001A”和2016年度第一期中期票据(品种二)“16东旭光电MTN001B”未能如期兑付,造成违约。

11月16日,华晨汽车集团发布公告称,已构成债务违约金额合计65亿元。同日,上清所发布公告称,未收到“17永泰能源MTN001”付息兑付资金。

11月13日,锂业龙头天齐锂业发布重大风险事项进展公告称,存在不能偿还大额到期债务本息的风险。同日,成龙建设集团公告称,无法按期偿付“17成龙03”公司债券到期2亿元的本息,构成违约事项。

11月13日,成龙建设集团有限公司公告称,“17成龙03”于2020年11月13日应兑付回售本金19120.1万元、第三个付息年度利息1520万元,合计20640.1万元。由于公司经营困难,无法按期支付这部分到期的本息,构成违约事项。

11月10日,永煤集团公告称,因流动资金紧张,截至2020年11月10日终,该企业未能按期筹措足额兑付资金,“20永煤SCP003”已构成实质性违约。此次违约的债券涉及金额10亿元。

11月4日,海通证券公告称,截至11月2日兑付日,仍未能收到“19新华联控MTN001”兑付利息3500万,该中票构成实质违约。

10月23日,辽宁省最大国企华晨集团未能按期兑付私募债券“17 华汽 05”,债券余额 10 亿元。

10月23日,沈阳盛京能源发展集团(原沈阳城市公用集团有限公司)两只私募债5亿元未能完成兑付而发生违约。

10月19日,巴安水务公告称,因公司可用货币资金有限,短期内无法完成资金回笼,无法按时足额支付“17巴安债”的本金及利息。利息3250万元,尚存票面金额为39998万元的资金缺口,无法按期支付,公司将会积极与债券持有人达成债务和解。

9月14日,中信建投称因天房集团16天房04债券违约,从2020年9月15日开市起,16天房04、16天房03停牌。中信建投正是上述两只债券受托管理人。在此之前,上交所披露,天房集团16天房04应于9月8日回售债券本金7亿元、回售债券利息5390万元,但天房集团目前资金紧张,未能足额筹措兑付资金,无法按期足额偿付本期债券回售日应付本息。

8月25日,天津市房地产信托集团有限公司公告称,公司由于现金流短缺以及筹融资渠道受限等原因,无法按时偿付“16房信01”本期债券利息及回售本金,涉及回售金额2亿元,利息1580万元。

7月20日,中融新大集团有限公司发布公告称,公司无法筹措资金按期支付“17中融新大MTN001”的利息,本期应付利息为1.11亿元。上海清算所亦公告,截止7月20日终,中融新大未能按照约定将“17中融新大MTN001”付息资金按时足额划至托管机构,已构成实质违约。

7月6日,泰禾集团公告称,2017年度第一期中期票据未按期兑付本息。该笔票据发行规模为15亿元,期限3年,票面利率7.5%,本期应还本息金额共计16.125亿元。

6月19日,青海省投资集团有限公司及其16家子公司的破产重整申请被西宁市中级人民法院受理,青投集团进入破产重整程序,同时触发其存续债券违约。目前青投集团境内待偿付债券2只,分别为本金余额769万元的企业债券“12青投债”与本金余额10亿元的私募公司债“17青投债”;境外待偿付债券共3只,除2只已违约债券外,尚余1只2.5亿美元“青投集团7.875% B2021”。

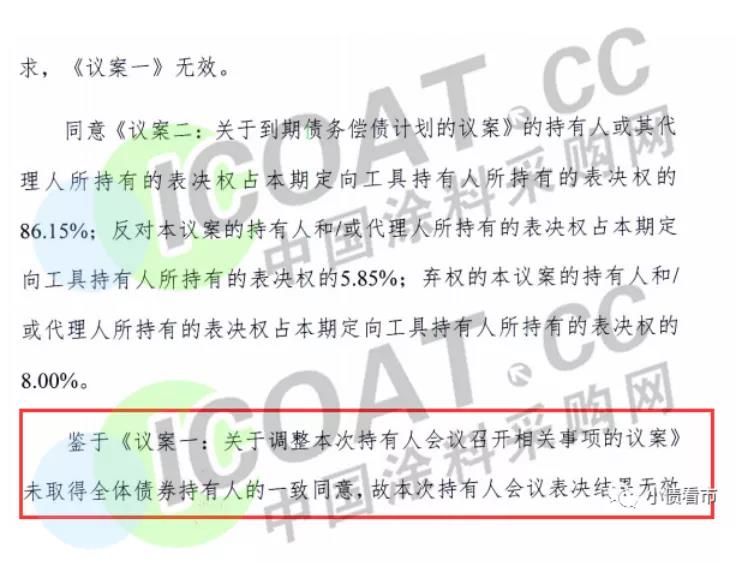

6月3日,北京信威所发行的3只定向工具“15信威通信PPN001”、“15信威通信PPN002”与“15信威通信PPN003”已于6月1日兑付本息违约。以上3只定向工具分别于2015年8月、9月和10月上市发行,票面利率分别为7.5%、7.3%和6.98%,发行规模共14亿元,截至违约前本金余额共11.8亿元。

3月15日,力帆股份公告提到,“16力帆02”公司债券到期日为2020年3月15日,由于公司资金流动性紧张,公司未能按期兑付“16力帆02”公司债券本息,“16力帆02”公司债券自3月16日起将在上海证券交易所固定收益证券综合电子平台停牌。截至2020年3月15日,共有5.303亿元债券因无法按时兑现而逾期。

3月11日,如意科技“19如意科技MTN001”债券违约,发行额10亿元,年发行利率7.50%。本次违约的债券本应于3月15日偿付7500万元利息。

3月初,新华联控一笔2015年度第一期中期票据(债券简称:15新华联控 MTN001)发生实质性违约,相关债券评级也遭下调,并且触发“19 新华联控 SCP002”、“19 新华联控 SCP003” 的交叉保护条款。这两只债券分别于4月21日、5月7日构成实质违约。“15 新华联控 MTN001”发行总额为10亿元,期限5年,利率6.98%。到期兑付日应兑付本息金额10.698亿元。“19 新华联控 SCP002”和“19 新华联控 SCP003” 发行金额则合计13.6亿元。

2月27日,华能贵诚信托公告称,北京北大科技园建设开发有限公司未能按期足额支付“18北大科技ABN001优先级”回售资金。构成回售违约。据悉,“18北大科技ABN001优先级”于2018年4月3日发行,回售日应为2020年3月6日,回售金额为16.57亿元。

2月21日,上海清算所公告称,截至2月21日日终,仍未收到北大方正支付的付息兑付资金,无法代理发行人进行本期债券的付息兑付工作,即北大方正” 19方正SCP002”债券在展期后正式违约。截至2019年11月,北大方正累计发行债券64只,目前存续23只,存续债券余额合计345.4亿元。

1月20日晚间,天神娱乐发布公告称,公司未能如期偿付“17天神01”回售款和未回售部分利息。根据披露,该期债券的回售金额为9.22亿元。

除此之外,债券市场还出现了重磅公告,11月13日,包商银行发布关于“2015年包商银行股份有限公司二级资本债”本金予以全额减记及累积应付利息不再支付的公告。公告中提及,对已发行的65亿元“2015包行二级债”本金实施全额减记,并对任何尚未支付的累积应付利息(总计585639344.13元)不再支付。

总体来看,今年以来共有109只债券发生违约,涉及45家债券,合计债券余额为1260.83亿元。今年2月北大方正集团重整,其23只债券同一天提前到期未能兑付而违约,涉及345.4亿元,成为今年违约的最大户。紧随其后中信国安集团、东旭集团、泰禾集团等5家违约余额都在50亿元或以上。此外还有中国城建、南京建工产业集团等24家发行人违约规模在10亿~50亿之间。而其余15家发行人违约债券规模则稍小,违约债券余额均不到10亿元。

(数据来源:wind)

信用风险扩散,化工行业深受其害

在近些年众多债券违约的企业中,不乏化工行业的身影。

东方锆业1.16亿债券违约;

玉皇化工未能向其5亿元人民币境内债券的持有人进行偿付;

青海盐湖工业三只违约债券余额合计为61.74亿元;

达州玖源化工1.9亿无法按时提前向专项偿债资金账户存入债券本息;

“12宿迁SMECN1”的联合发行人之一江苏绿陵润发化工有限公司未能按时将到期应付本息5310万元足额支付至专项偿债基金账户;

宝塔石化“14宁宝塔MTN001”(101477003.IB)发生实质性违约。这一票据由宝塔石化于2014年1月29日发行,总额8亿元,票面利率8.9%。

……

除了化工行业外,华泰汽车、力帆实业等汽车企业,及众多房企建筑行业也深陷债券违约,对于上游涂料、化工等行业也会造成“多米诺骨牌”似的影响,形成一系列的连锁反应。当前经济环境严峻,如果出现大面积爆雷,信用环境恶化,企业再融资难度加大,或将引起部分企业资金链紧张甚至断裂,业绩亏损,流动资金紧张等,最终会伤害实体企业,也会反过来影响实体经济。

(本文部分内容来源于国际金融报, 21世纪经济报道,证券时报,新浪财经,wind资讯等 ,由涂料采购网整理发布,转载请注明出处,如未经许可或未注明出处,将追究法律责任。)