近日,专注零售的财富管理之王招商银行23亿理财产品爆雷,再次引发公众对这家“万亿市值大行”的关注。

23亿理财产品爆雷,招行、五矿和投资人谁是谁非?

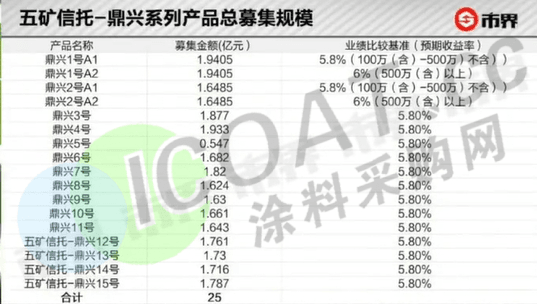

多位投资人投诉称,由招商银行代销的“五矿信托鼎兴”1号至15号产品,已于今年6月18日全部到期,但到期后均无法完成兑付,总规模超23亿元。此外,多名投资人已收到该系列信托计划申请展期18个月的通知。

资料显示,五矿信托-鼎兴系列的管理公司为五矿国际信托有限公司,鼎兴系列信托计划成立于2021年3月至6月,产品期限均为12个月,最后到期日为2022年6月18日,除鼎兴5号产品外,多期募资均为1.5亿元-2亿元,该系列产品由招商银行代销,总规模23亿元,被定为“R3稳健类固收产品”。

多名投资人称,他们选择购买五矿信托鼎兴系列产品,主要是看重招商银行零售金融业务的金字招牌,没想到招商银行客户经理拿大家的信任当作筹码,以“招行销售的信托产品从未出过任何问题,没有风险,留给优质客户”等话术,诱导、误导大家购买该系列信托产品。

除此之外,根据投资人的说法,鼎兴系列产品在招行App上线时界面描述为基金,自鼎兴1号、2号在今年3月发生到期无法兑付问题后,相关产品页面调整,增加了对于“房地产融资类产品”的解释,且删去“基金”字样。

在鼎兴系列产品中,房企的物资与工程供应商将手中对房企的应收账款债权卖给保理公司,套取了现金。保理公司采取的不是抵押借款,而是一次性买断,并且通过信托产品将债权传递给投资人。换句话说,鼎兴系列产品的风险链是从房企-供应商-保理公司-信托+银行-投资人,层层传递的。

在这个关系链下,底层房企因资金链紧张无法偿付的债务,被转嫁给投资者。对于投资者来说,该找银行还是信托公司谁来负责,是最关心的问题。投资者认为,招行在代销该信托产品时,存在风控把关不严、故意隐瞒信托产品信息等问题,已经向银保监局举报。

被地产所累!招行深陷“代销”风波!900多亿产品风险重重!

值得注意的是,记者获得的五矿信托-鼎兴1号、2号、3号、8号、9号、10号、11号集合资金信托计划临时信息披露公告显示,截至本临时公告日,债务人尚未偿付信托计划项下的债务,世茂建设及世茂集团也未履行差额补足和保证担保义务,交易对手已构成交易合同项下实质性违约。

世茂集团近期违约不断,股票停牌已超三个月,涉及世茂集团项目的多款房地产融资类信托产品违约或展期,踩雷的包括五矿信托、民生信托、中信信托等。拨开重重云雾,房产巨头世茂集团的爆雷或为五矿以及招行违约的“罪魁祸首”。

更为可怕的是,这并不是招商银行的第一次信托爆雷,自2021年下半年起,代销信托就成了招行雷潮“暴风眼”。据不完全统计,招行已经有多个代销的信托计划逾期未能支付本息,总规模在百亿元左右,且均指向了房地产领域。

2021年8月,招行代销的5亿元大业信托·君睿15号项目出现实质性违约,该信托计划旨在为华夏幸福间接全资子公司九通基业投资提供流动性资金。华夏幸福在去年初已经爆雷,金融负债超过2100亿元,债务问题至今未能解决。

2021年11月,由招商银行代销的“外贸信托-富荣166号恒大成都天府半岛项目集合资金信托计划”逾期。该计划总规模66亿,由招商银行全权代销。经过协调,最后以延期2年兑付的方式处理。

2022年5月31日,安克创新发布公告,称2021年6月购买的招行代销的1亿元中航651号信托理财产品存在逾期风险。中航651号信托计划约定募集总额不超过25亿元,底层资产为阳光城旗下长沙中泛置业有限公司的“阳光城尚东湾”项目,资金用于该项目开发建设。

此外,有媒体曝出招行代销的山东国际信托-资产组合管理1号产品也出现问题,该信托项目底层资产是两个房地产项目,合同中约定的业绩比较基准是6.3%。

五矿信托的“地产朋友圈”中,有不少都是近些年发展较为激进的房企,比如恒大、融创、阳光城、泰禾、奥园等。近两年来,五矿信托不仅与这些企业有业务合作,并与部分房企设有合资公司,五矿信托旗下鼎兴系列的爆雷也成为了招商银行引火烧身的导火索。

招行副行长兼首席风险官朱江涛曾披露,截至2021年末,招行代销与房地产有关的产品规模为988亿元,其中私行代销的非标类房地产余额为933亿元,违约客户主要涉及华夏幸福和恒大。招行本次信托违约的处理结果,可能对其品牌声誉、高端客户信任度和大财富管理战略转型都有一定的影响,着实不容小觑。

房地产青黄不接,信托违约超500亿,供应商也不好受!

金融、地产历来不分家,房地产类信托因收益较高,一度是信托机构的利润“三驾马车”之一,在地产行业向好的时候,信托也会受益。但随着房地产市场一夜入冬,多家房企资金链风险重重,整个市场“风声鹤唳”,这也就意味着更容易审批、比银行贷款利率更高的信托融资自然首当其冲。

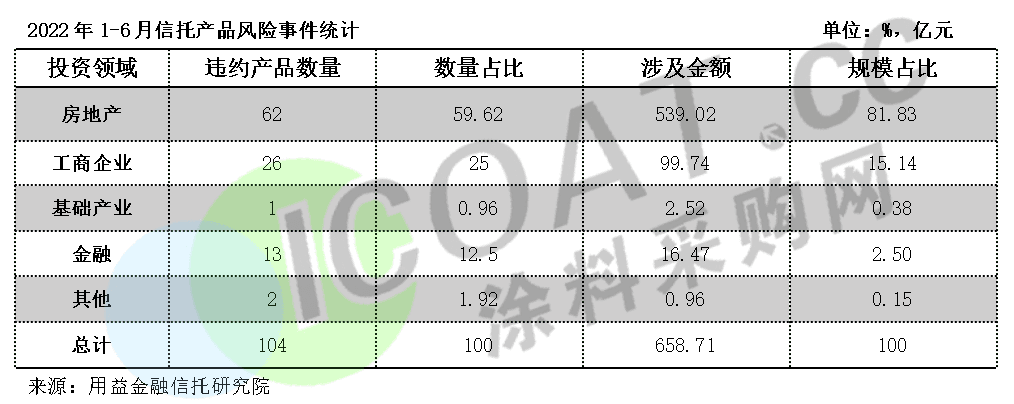

从2021年五月份以来,房地产就一直是信托产品风险事件的高发领域。数据显示,2022年1-6月信托产品违约规模总计658.71亿元,违约产品数量共104起。房地产信托违约金额达539.02亿元,规模占比达到81.83%。

房地产进入了青黄不接的资金紧张局面,在“两压一降”的政策下,以房产信托为代表的融资类信托资产遭遇大幅压降。目前的信托业已经离开了“黄金时代”,进入了“去刚兑、去通道、去杠杆”的阶段,面临着“减脂增肌”的巨大挑战。

银行以及多个相关产业的爆雷并非一日之寒,而今如此密集的曝出,可见这种影响已经传导到了整条产业链的多个细分领域,同时也预示着,今年可能多个行业的坏账率都会比较高。

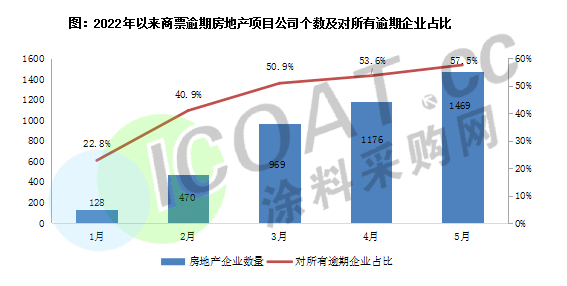

根据上海票交所公布的数据,截至2022年6月30日,持续逾期的企业共2667家,较上月末增加114家,房地产和建筑企业达到1753家,占比66%,依然是逾期的“重灾区”。进入2022年以来,房地产项目公司商票持续逾期数量从1月的128家急速攀升至5月的1469家,在所有商票持续逾期企业中的占比也从1月的22.8%升至5月的57.5%。

事实上,自2019年起,福晟国际、宝龙地产、协信远创、泰禾集团、华夏幸福、祥生集团、宝能集团、中国恒大、泰禾集团、广州富力、正荣地产、蓝光发展、花样年、阳光100、佳兆业、中国奥园、新力地产、阳光城、荣盛发展、建业地产、金科地产、实地地产、禹洲集团、融创、绿地集团等多家知名房企曝出违约爆雷风声,且不断有新的企业加入阵营。

受房企商票频繁违约的影响,供应商的经营风险进一步攀升。2021年建筑业企业共计提742.76亿元的信用减值损失,较2020年同期大幅增长95.06%,导致盈利能力出现大幅下滑。

众多涂料上市公司财报中提及的近300亿的应收票据和款项,以及多达亿元的减值损失和坏账计提等,都透露出了血淋淋的现实和危机。不难想象,连银行信托都无法保全自身的话,众多涂料、管材等建材行业和装饰装修等产业链供应商都会被拖累,一轮新的行业洗牌正在加速进行中。