停工、放假、订单腰斩、收入减半、人员优化……近日的越南、印度、印尼等制造业大国一改此前的火爆状态,一夜入冬。工厂的生产状态骤然恶化,员工的生存压力也悄然加大。从排队半年到订单清零,从加班加点热火朝天到干少休多无工可做,究竟发生了什么呢?

孟加拉国:订单同比下跌20%,向IMF寻求贷款

在2021年经历异常强劲的逾30%的订单增长后,仅次于中国的全球第二大服装出口国孟加拉国如今面临了订单下降的问题。上个月,孟加拉国成为继巴基斯坦和斯里兰卡之后第三个向国际货币基金组织(IMF)寻求贷款的南亚国家,原因是其外汇储备萎缩、贸易逆差猛增。

Zara的供应商Plummy Fashions董事总经理兼孟加拉国针织品制造商和出口商协会前主席总经理霍格表示,7月的新订单同比下降20%,欧美市场零售商要么推迟成品发货,要么推迟订单,还有的削减了订单规模。一位美国大客户最初希望将本月的一小批货物推迟到 12月。霍格表示,他认为今年孟加拉国成衣出口的增速会放缓到15%左右。

越南:缺单屡见不鲜,放假的工厂越来越多

不同于去年此时,越南每个工厂都是信心满满,大家到处抢工人,忙着扩张,增加产能。今年8月份开始,周边放长假的工厂突然就莫名其妙的多了起来。比如大名鼎鼎的三星集团,也在这几天宣布下调公司的年度生产目标,但是其实工厂早就执行上四休三,压缩产能。

下半年越南很多工厂开始缺订单,不得不缩短生产时间,停止招聘,减少劳动力。一些工厂没有订单,迫使他们重新计算适当的用工计划,例如周六放假,安排工人休假。

有越南工厂负责人表示,工厂仍在正常运营,但到9月至10月,订单将丢失。根据计划,企业将在第四季度左右安排工人休假。国庆假期工厂将停产8天,然后视情况安排工人周六休假,减少加班。

印度:出口订单减少40%,西方国家减少下一季的订单

印度工商部公布的数据显示,2022年6月棉纱、面料、制成品、手织机产品等出口量下降19.49%至9.62亿美元;棉纺织品出口整体下降14.30%至16.99亿元。

由于西方零售品牌面临需求缓慢,来自美国和欧洲的服装和家纺出口订单下降了约15%-20%。在重要的家纺生产中心帕尼帕特,有迹象显示出口订单下降了高达40%。据悉,俄乌战争导致的通货膨胀和利率上升是导致经济衰退和出口订单减少的原因。

业内消息人士称,来自西方国家的进口商不仅减少了下一季的订单,而且还推迟了之前订单的交付。上个月,几家家纺出口商的进口商拒绝接受交货。买家表示,由于高通胀,西方国家的零售额大幅放缓。

印尼:出口同比下滑逾40%,海外需求难有突破性增长

2022年上半年印尼标准胶的主要出口市场是日本、美国、欧盟、中国、印度、韩国等国家或地区。出口至印度和韩国的量同比下滑逾40%,出口至中国、欧盟的量同比下滑约11%。

2022年上半年全球经济复苏受阻,下半年全球经济将会面临更大的挑战,预计海外需求难有突破性增长,因此综合考虑预计印尼天然橡胶全年出口量同比下滑的可能性较大,预计下半年难有明显增长亮点。

柬埔寨:43%的企业亏损,欧盟和美国的订单显著减少

2022年下半年美国和欧盟订单预料将锐减,柬埔寨出口前景将面临巨大挑战。目前部分来自欧洲的采购订单量减少,有国际买家要求减少或修改下半年的订单合同。全球经济环境不稳定,西方国家经济下滑,引发了制衣厂商协会成员对下半年出口形势的强烈担忧。

当地制衣厂员工反映,行情很不景气,从这个月到下个月,很多制衣厂都面临倒闭。坊间传闻有的小老板确实已经准备“跑路”。今年前7个月,一共有47家工厂关闭,造成16838人失去工作。据日本贸易振兴机构的一项研究称,去年柬埔寨43%的企业亏损,若俄乌问题持久将会降低欧洲的购买力,这些问题可能危及柬埔寨纺织相关产品的采购订单。

巴基斯坦:减少50%产出,需求下降快于预期。

巴基斯坦纺织厂协会表示,纺织业不仅因停工停产减少50%以上的产出,且将因能源供应和成本限制被迫向海外贷款60亿美元;同时,面临失去订单、客户、违约损失等风险。

由于能源供应不确定、纺纱等成本及交货期难以确定,巴基斯坦棉纺织品、服装企业近期生产、接单的积极性明显下滑,棉花消费需求下降快于预期。能源短缺,包括电力和天然气供应严重不足,导致目前巴基斯坦已有约30%的纺织产能被关闭。

菲律宾:新订单数下降,PMI出现自1月来最低水平

智库标普全球表示,由于产量和新订单数下降,7月菲制造业采购经理人指数(PMI)为50.8,低于6月份的53.8,是自1月来最低水平。随着通胀情况加剧,多数企业通过提高价格来应对投入成本的增加,费用上涨是影响销售及客户活动的主要原因。

重点消费市场陷入通胀,制造重镇面临危机

探究南亚、东南亚等多个地区在下半年订单锐减的深层原因,就不得不提,自年初以来,全球经济复苏乏力愈演愈烈的态势,以及世界多个重点消费市场深陷通胀泥潭的糟糕处境。屡创新高的CPI、脆弱不稳的供应链、或明或暗的贸易壁垒、不断反复的疫情滋扰等持续影响海外多个行业健康可持续发展。

美洲

因对通货膨胀和利率上升的担忧持续,美国7月份消费者信心指数连续三个月下降,为近一年半来最低。高通胀冲击下,“消费降级”逐渐成为美国和欧洲民众日常。

6月,美国消费者价格指数(CPI) 同比上涨9.1%,同比涨幅再创新高。通胀的持续攀升推动多种日常消费品价格上涨,以服装鞋帽为代表的“可选消费品”面临更大销售压力。

5月,加拿大CPI同比上涨7.7%,达40年最高水平。持续广泛的价格压力已影响加拿大人日常支出能力。

欧洲

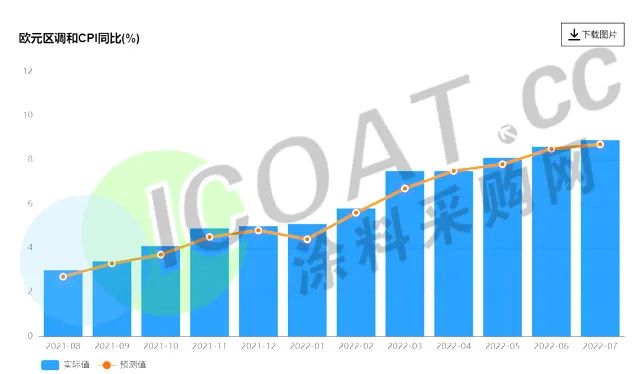

欧元区通胀率继续上行,续创历史新高,令欧洲央行继续大幅加息的预期快速升温。欧元区7月调和CPI同比上升8.9%,续创历史新高,高于预期的8.7%以及前值的8.6%。

剔除波动较大的食品和能源,欧元区7月核心调和CPI同比上升4%,高于预期的3.9%以及前值3.7%。

6月,欧元区通胀在能源价格持续飙升的影响下上行至8.6%,到达历史高位;英国、法国、意大利等国通胀率也一路上涨。官方数据显示,5月起欧洲各国服装类产品零售增速开始放缓,上年同期的低基数效应逐步减弱。

非洲

5月,受俄乌冲突和美国利率上升影响,南非CPI同比增长6.5%,达到自2017年以来最高水平。目前,南非国内正在进入第五波新冠疫情高峰期,加之极端天气和气候灾害频发,或将对南非的消费复苏造成极大影响。

……

海外多个经济发达体面临增长动能放缓的风险,经济濒临回落,市场风险加大,对于原材料及部分产品的采购环节必然会受到影响。这种消费降价无疑也影响到了全球制造业发展的进程。数据显示,7月全球制造业PMI指数为51.1,较上月下降了1.1个百分点。多数国家读数连续多月下降,经济衰退风险已经近在眼前。

分区域看,7月份,亚洲、欧洲、美洲和非洲制造业采购经理指数较上月均有不同程度下降,且均创出阶段性低点。综合指数变化,全球制造业采购经理指数连续2个月环比下降,显示全球制造业增速持续放缓,全球经济复苏动力进一步趋弱,下行压力加大。

通胀高企且不断上升,加上全球央行越来越强硬,加大了经济增长大幅放缓的可能性,全球增长恐慌将是2022年下半年最有可能被市场参与者定价的经济因素。

目前海外订单的锐减已经成为不争的事实,且影响面正在逐渐扩大。越来越多的海外经济体在高通胀和弱需求之下,减少了对制造业大国的采购,这才出现了令人匪夷所思的,南亚、东南亚国家订单荒局面。

全球制造业将面临生死考验,一方面是如何降本提效,在寒冬中保全自身,另一方面则是如何转型升级,抵御下游危机并进行开拓。廉价低端也不再是核心竞争力,取而代之的是品牌、资金等多方面的竞争力,未来这不仅是龙头企业发展的前驱力,更是中小企业想要生存不得不做的必要措施,在减量时代冲刺的速度也决定了企业是否会被淘汰。