外资撤离曾一度影响到国内的各行各业,很多配套企业也受此影响也出现了倒闭的情况。安森美半导体宣布关闭上海的全球配送中心,将相关业务迁往新加坡;爱彼迎宣布退出中国市场。耐克、阿迪达斯、新百伦、优衣库、苹果、三星、谷歌等高科技企业迁移越南。与此同时,部分订单转向东南亚各国的讨论不绝于耳,上半年东盟多个国家的GDP也实现了较高的增速。

2022年上半年,东盟前六大经济体GDP中,菲律宾实现了7.8%高速增长,马来西亚同比实际提升了6.9%,越南经济增长率为6.42%,印度尼西亚实际提升了5.23%,新加坡实质性上涨了4.1%,泰国经济实际上涨2.4%。

数据显示,欧美日韩在鞋服类、家具类、电机类、通信类四大品类上合计从中国一年转移价值约720亿美元的订单,约占相应品类对欧美日韩出口总额的16.3%。越南、马来西亚、泰国、印尼、菲律宾承接约530亿美元订单,其中越南承接约450亿美元订单。这是否说明欧美日韩等国家将订单更多的转移到东南亚等国家,而放弃了与我国外贸业务的合作呢?真相并非如此。

东南亚订单“两头在外”,“转口贸易”离不开中国供应链

基于中国和东盟(其组成国家和东南亚5国高度重合)紧密的贸易合作关系,东南亚在承接海外订单的同时,也扩大了中国原材料与零配件出口东南亚的份额,中国的供应链优势依然明显。

从数据来看,2021年中国纺织及皮革原材料出口额为1486亿美元,其中出口东南亚294亿美元,占比由2010年的11.4%,上升至2021年的19.8%,趋势与东南亚服装海外订单占比基本一致。电机及通信零配件数据也在过去3年迎来一波快速上涨,与产业转移的趋势基本一致,东南亚5国从中国进口原材料及零配件份额已由2010年的5.7%上涨至11.8%。

东南亚对中国的订单转移还主要集中在其相关产业链的优势环节,即终端组装、出品环节。大量在东南亚工厂需要中国的原材料、零配件出口,以及中国机械、技术服务等配套产业完成生产。

物流数据显示,中国和东南亚之间的业务规模也在不断增加。综合来说,东南亚产业转移是有限行业、有限环节,相对有限比例(4个行业外需15%,内外需8%)的迁移。目前中国在东南亚设厂的厂主,其上游贸易商大部分在国内,下游客户在海外,东南亚工厂主要完成最后一步的生产组装工序,实质是“两头在外”,即国际贸易定义中的“转口贸易”。

某越南纺织厂厂主表示,大部分供应商都是中国国内的,越南制衣厂饱和,面料供给量远远不够,本地买啥也比中国要贵80%左右。某柬埔寨包装厂厂主表示,工厂主要是半成品组装线,工艺比较简单,所有模具、零配件都是从中国进口的,本地是没有配套的,维修都做不了。

公开数据显示,无论是在化工还是制造方面我国都是生产大国,拥有的产能和劳动力素质都是世界各国难以媲美的。

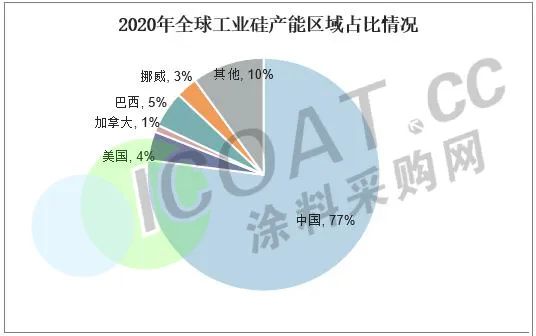

中国是全球工业硅产能最高的地区,是全世界最大也是最重要的工业硅生产地区。中国工业硅产量210万吨,约占全球产量的69.3%,位列第一位。

中国是目前全球最大的有机硅生产国,2020年我国有机硅产能及产量都占全球的50%以上,同时中国也是全球最大的有机硅消费市场,2020年消费量占全球的50%以上。

2017-2021年我国有机硅行业产量统计

中国是全球最大的多晶硅生产国,21年中国多晶硅产能56万吨,产量48.7万吨、全球占比78%。

中国目前是世界上最大的防弹衣生产国。中国所生产的防弹衣输送往世界各地,从中东、南美再到欧洲和美国,出口数额占世界防弹衣市场份额的70%。

2021年中国成为全球最大的小麦面粉生产国,产量为6840万吨,占全球小麦面粉生产比例为17.9%。与2020年相比,中国的小麦面粉生产量提升2.1%。

中国是全球最大动力电池生产国,占比全球装机量超50%。同时,宁德时代等头部厂商已打入了特斯拉、广汽集团、长安汽车等国际知名整车企业配套体系。

……

值得注意的是,在中国出口至越南的产品中,大多以能源类产品为主,除了油品及相关产品之外,还有丙烷、丁烷、PTA等化工品。由于越南化工产业水平较低,且规模化较小,整体的化工品供应规模不足500万吨/年,基本无法满足越南的发展需要。而中国年均出口到越南的化工品超过500吨。

中国2021年出口至越南主要化工品统计

(数据来源:海关总署)

从多种产业链的角度来看,想要扩充产能往往需要至少几年的时间进行布局,因此即便是东南亚国家谋划增产来与时俱进迎合订单的爆发,也需要一定的时间和过程。因此在短期内,越南等东南亚国家想要完全承接中国的外贸订单还是有一定的难度。

东南亚赢了面子输了“里子”,欧美国家被“骗”了

那么回到前文的外资企业“撤华”的事情,多家高科技企业迁移越南,一方面是为了廉价劳动力,另一方面也是为了重新分配全球的供应链,降低中国在全球产业链中的主导地位,顺应逆中国化的浪潮,一步步“脱钩”。

在西方国家的“厚待”下,越南的商品可以畅通无阻地进入全世界,享受超低的关税待遇,这种外表的繁荣也给国内企业带来了同步的红利。中国厂家从珠三角地区运送半成品到越南,半成品零件运到越南后,再在当地雇人完成最后的组装,即可变成“如假包换”的“越南制造”,完成了一波神操作。

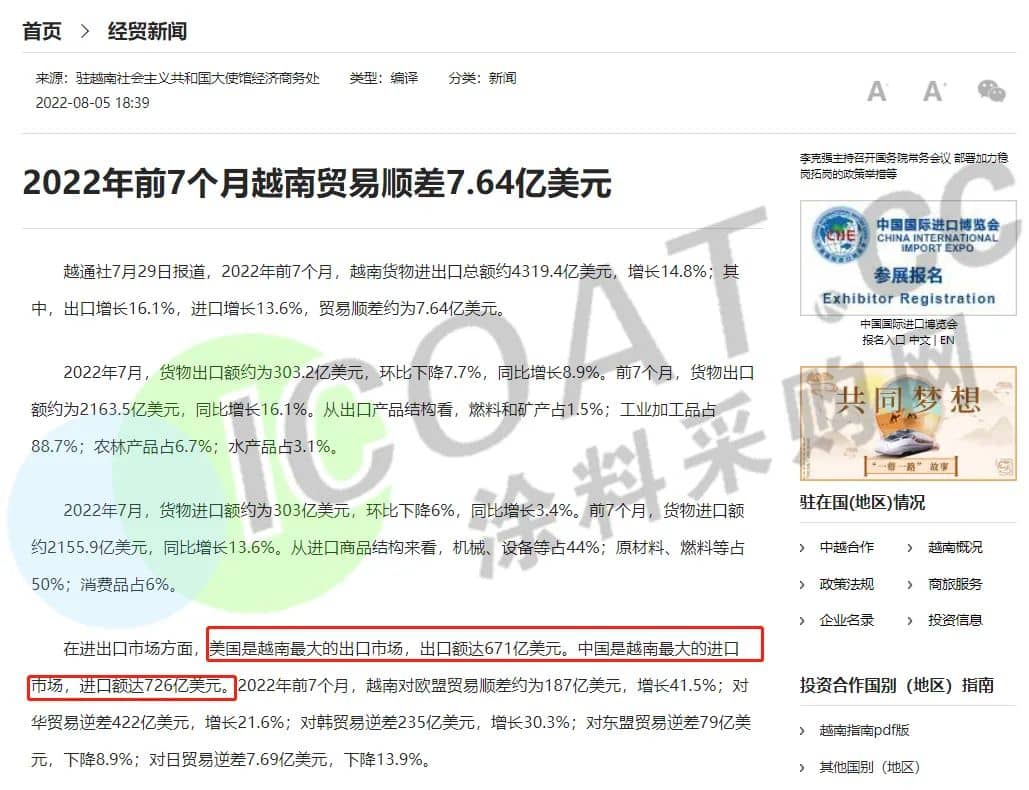

数据上来看,今年前7个月,越南累计出口2163.3亿美元,累计进口2155.9亿美元。越南的最大出口国是美国,累计出口671亿美元,而越南的最大进口国是中国,进口726亿美元。2022年前7个月,越南对欧盟贸易顺差约为187亿美元,增长41.5%;对华贸易逆差422亿美元,增长21.6%。

中国对越南的出口额越多,越南对美国的出口额也就越多。越南看似坐享其成,但上半年的贸易顺差只有7.1亿美元,同比去年的40亿美元大幅度缩水,所有贸易利润的大头都从指缝间流失——赢了面子输里子。

值得注意的是,因为看到了这种商机,不少中国企业也开始在越南进行投资,他们看重的是越南的低廉劳动力成本,但是其中原料的供应仍然选择从国内进行采购补充。

佐敦对越南的1亿美元投资,阿克苏诺贝尔在越南设置4个生产基地,立邦涂料投资新建树脂工厂,展辰新材料在越南平阳省举行揭牌及投产仪式,立邦长润发筹建了越南工厂,汉森邦德在华南、华北、华东、越南分别建有四个生产基地,集泰股份在澳大利亚、新西兰、印度、土耳其、越南、柬埔寨等国家和地区设立了经销服务网点……

这意味着欧美、东南亚和我国这种三角贸易的关系目前十分稳固,欧美所谓的“脱钩”也并没有影响我国外贸出口创汇,他们的阴谋诡计没能得逞,反而被“骗”了。

也就是说,短期内我们不用担心东南亚“抢走”我们的订单,随着我们的土地成本、运营成本、劳动力成本和税收成本等“比较优势”的丧失,有一部分产业转移到东南亚是国际分工的必然结果。中国将生产代工转移到越南后,供应链才能腾出更多位置去研发高利润产品和技术,继续稳固上中游领域的供应优势。产业的转移,也会倒逼中国企业发展附加值更高的产品,以及产业链的加速转型升级。